SEPA Mandat Typ

Ein SEPA Mandatstyp ist zur Unterscheidung und gleichzeitig zur Legitimation gedacht, mit welchen SEPA Lastschriftverfahren der SEPA Lastschrifteinzug erfolgen soll.

Für Privatkunden von Kreditinstituten kann das SEPA Basis-Lastschriftverfahren CORE bzw. das SEPA Basis-Lastschriftverfahren COR1 genutzt werden.

Für Firmenkunden von Kreditinstituten kann das SEPA Firmen-Lastschriftverfahren B2B zum Einsatz kommen.

Unternehmen können jedoch sowohl das SEPA Firmen-Lastschriftverfahren als auch das SEPA Basis-Lastschriftverfahren CORE bzw. das SEPA Basis-Lastschriftverfahren COR1 nutzen.

Ein Kreditinstitut hat im Rahmen der Entgegennahme einer Mandatsbestätigung zu prüfen, ob der Zahlungspflichtiger als Privatperson oder als Unternehmer (= Nicht Verbraucher) handelt. Die Definitionen für Verbraucher bzw. Nicht Verbraucher sind im BGB §§ 13 und 14 beschrieben.

Vom SEPA Mandat Typ sind die so genannte SEPA Sequenz Typen zu unterschieden. SEPA Sequenz Typen geben beispielsweise eine Auskunft, ob das SEPA Mandat nur einmal für genau eine Lastschrift (SEPA one off) oder für wiederkehrende (SEPA recurrent) Lastschriften verwendet werden darf.

SEPA Mandat Typ - SEPA Basis-Lastschrift CORE (Privatkunden)

Die SEPA Basis-Lastschrift CORE wird auf der Grundlage des EPC Rulebook SEPA SDD CORE erstellt. Im SEPA Datenformat XML wird daraus ableitend die SEPA Basis-Lastschrift mit CORE gekennzeichnet.

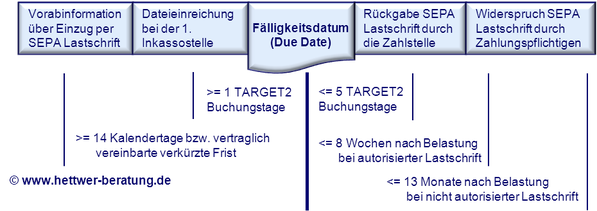

Beim SEPA Basis-Lastschriftverfahren CORE hat ein Kreditinstitut – sofern die definierte SEPA Rückgabefrist von maximal 5 TARGET Geschäftstagen nach Belastungsbuchung (D+5) eingehalten wird - die Möglichkeit eine für den Kunden eingegangene SEPA Basis-Lastschrift initiativ wieder zurück zu geben.

Für den Zahlungspflichtigen gelten hingegen folgende SEPA Rückgabefristen:

1. Maximal 8 Wochen nach dem Fälligkeitstag (= D) für eine (durch ein SEPA Mandat) autorisierte SEPA Basis-Lastschrift

2. Maximal 13 Monate nach dem Fälligkeitstag (= D) für einen (nicht durch ein SEPA Mandat) autorisierte – und somit unautorisierte - SEPA Basis-Lastschrift.

Die Ausführung einer SEPA Lastschrift CORE erfordert zwar zwingend einen Auftrag (so genanntes SEPA Mandat) vom Zahlungspflichtigen an den Zahlungsempfänger und gleichzeitig auch an die Bank des Zahlungspflichtigen (so genannte Zahlstelle). Eine SEPA Mandatsprüfung ist jedoch seitens der Zahlstelle nicht erforderlich.

Bei der SEPA Basis-Lastschrift CORE wird durch eine entsprechende Kennzeichnung bei den SEPA Vorlagefristen zwischen SEPA Einmallastschriften, SEPA Erstlastschriften und SEPA Folgelastschriften unterschieden.

Beim erstmaligen SEPA Lastschrifteinzug muss eine SEPA Vorlagefrist von mindestens 5 TARGET Geschäftstagen (D-5) eingehalten werden. Wiederkehrende SEPA Lastschriften müssen mindestens 2 TARGET Geschäftstage (D-2) vor dem SEPA Fälligkeitsdatum vorgelegt werden.

Ein SEPA Mandat kann für den Einzug von SEPA Basis-Lastschriften CORE für einen oder für mehrere Verträge erteilt werden, sofern das Belastungskonto identisch ist.

Im SEPA Mandat muss – sofern eine Wahlmöglichkeit besteht – in den Feldern klargestellt werden, ob dieses für einmalige (SEPA OOFF) oder wiederkehrende (SEPA RCUR) Lastschriften gilt.

Anmerkung

Bei der SEPA Basis-Lastschrift CORE ist der Verweis auf den zugrunde liegenden Vertrag (Datenelement AT08) ein Pflichtfeld, bei der SEPA Firmen-Lastschrift B2B hingegen nur optional auszufüllen.

SEPA Basis-Lastschrift CORE – SEPA Fristen

SEPA Mandat Typ - SEPA Basis-Lastschrift COR1 (Privatkunden)

Bedingt durch ein entsprechendes multilaterales Lastschriftabkommen der Deutschen Kreditwirtschaft werden seit dem November 2012 alle deutschen Zahlungsdienstleister im Interbankenverhältnis zur ordnungsmäßigen Annahme und Verarbeitung von eingehenden SEPA Lastschriften COR1 (D-1) verpflichtet.

Die Möglichkeit auch zur Nutzung einer verkürzten SEPA Vorlagefrist für SEPA Lastschriftdateien wurde für die SEPA Lastschrift einreichenden Zahlungsdienstleister durch das Abkommen SEPA Inlandslastschrift jedoch nicht geregelt.

Des Weiteren steht es jedem Zahlungsdienstleister bis auf weiteres frei, eine SEPA Basis-Lastschrift mit der SDD COR1 Option für Zahlungsempfänger anzubieten.

|

Beispiel: Die Usancen im Bereich des Wertpapiergeschäfts erfordern zeitgleich die Bereitstellung der Wertpapiere sowie eine valutengerechte Belastung des Kaufpreises am 2. Tag nach der Orderzuteilung.

Diese Regelung steht nicht im Einklang zur vorgeschriebenen SEPA Vorlagefrist einer SEPA Basis-Lastschrift CORE (D-5 bzw. D-2). Das SEPA Lastschrift Regelwerk bietet von daher mit der SEPA Basis-Lastschrift COR1 die Möglichkeit einer verkürzten SEPA Vorlagefrist (D-1). |

Aus der Sicht der Deutschen Bundesbank ist für die Akzeptanz SEPA Basis-Lastschrift in Deutschland auch für die Bankkunden sehr wichtig, dass eine Möglichkeit zur Verkürzung von SEPA Vorlagefristen besteht.

Mit SEPA SDD COR1 Option nähert sich das SEPA Lastschriftverfahren funktional stärker an die bisher bekannte und genutzte DTA Einzugsermächtigungslastschrift an.

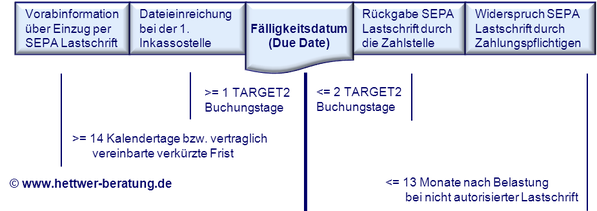

Die Deutsche Bundesbank bietet als SEPA Clearer der Deutschen Kreditwirtschaft flächendeckend die Abwicklung von SEPA Basis-Lastschriften mit einer verkürzten Vorlagefrist (SEPA COR1) seit dem 4. November 2013 an. Somit können nunmehr - unabhängig vom SEPA Sequenztyp (SEPA Einmallastschrift, SEPA Erstlastschrift, SEPA Folgelastschrift oder letztmalige SEPA Lastschrift) SEPA Basis-Lastschriften unter Beachtung einer verkürzten SEPA Vorlagefrist von minimal 1. TARGET Geschäftstag vor dem SEPA Fälligkeitstag (D-1) zur Abwicklung eingereicht werden.

|

Die SEPA COR1 Umsetzung durch den SEPA Clearer sieht wir folgt aus: |

|

» Ausweis des SEPA Lastschriftverfahren COR1 im SEPA SCL Directory |

|

» Abwicklung nur zwischen explizit angemeldeten SEPA Teilnehmern möglich |

|

» Technische Ausgestaltung der Abwicklung wie eigener Dienst (d.h. keine Mischung von SEPA Lastschriften im selben File: SEPA CORE, SEPA COR1 und/oder SEPA B2B) |

SEPA Basis-Lastschrift COR1 – SEPA Fristen

Anmerkung

Für die Erlaubnis zur Nutzung des SEPA Lastschriftverfahren COR1 muss der SEPA Lastschrifteinreicher mit seinem Kreditinstitut in der Regel eine spezielle Inkasso Vereinbarung abschließen.

SEPA Basis-Lastschrift COR1 – Ergänzung im SEPA Inlandslastschriftabkommen

Seit November 2012 lässt eine Verfahrensänderung im SEPA Regelwerk zur SEPA Basis-Lastschrift es zu, dass neben den weiterhin geltenden SEPA Vorlagefristen optional auch eine SEPA Lastschrift mit einer auf 1 Tag verkürzten Vorlagefrist europaweit genutzt werden kann.

Die Deutsche Kreditwirtschaft hat unter Beteiligung der Deutschen Bundesbank entschieden, diese Option in dem Abkommen über die SEPA Inlandslastschrift - welches am 4. November 2013 in Kraft getreten ist - anzubieten.

Die flächendeckende Umsetzung der SEPA Basis-Lastschrift COR1 Option in Deutschland war somit ein am Marktbedarf orientiertes rein nationales Projekt.

|

Gemeinsamkeiten SEPA Lastschrift COR1 mit DTA Einzugsermächtigungsverfahren |

|

» Keine Unterscheidung zwischen Erstlastschrift und Folgelastschrift |

|

» Definierte Mindestvorlagefrist für Einreichung Lastschriftdatei wird auf 1 Tag verkürzt (D-1) |

SEPA Mandat Typ - SEPA Firmen-Lastschrift B2B

Die SEPA Firmenlastschrift B2B (Business to Business Direct Debit) wird im SEPA XML Datensatz mit B2B gekennzeichnet. Das SEPA Rulebook SDD B2B des EPC beschränkt die Nutzung einer SEPA Firmenlastschrift B2B - vergleichbar mit dem bisherigen deutschen Abbuchungsverfahren - auf Non Consumer (= Nicht Verbraucher).

Die Ausführung einer SEPA Firmen-Lastschrift B2B (SDD B2B) erfordert vom Zahlungspflichtigen zwingend nicht nur einen Auftrag an den Zahlungsempfänger sondern auch an die eigene Bank (genauer an die Bank des Zahlungspflichtigen, die bei der SEPA Firmen-Lastschrift B2B als Zahlstelle fungieren soll).

Bei der SEPA Firmen-Lastschrift B2B beträgt die SEPA Vorlauffrist für die Einreichung der SEPA Lastschriftdatei(en) bei der SEPA Erstlastschrift und auch bei den SEPA Folgelastschriften mindestens einen Tag vor dem Fälligkeitstermin.

Der Zahlstelle muss vor dem ersten SEPA Lastschrifteinzug eine Kopie des erteilten SEPA Mandat B2B zur Prüfung vorliegen. Das Original eines SEPA Firmen-Lastschriftmandats ist vom Zahlungspflichtigen an den Zahlungsempfänger zu übermitteln und sollte von diesem aus Nachweisbarkeitsgründen auch verwahrt werden.

Der Bank des Zahlungspflichtigen werden beim SEPA Firmen-Lastschriftverfahren B2B Rückgabefristen von bis 2 Bankgeschäftstage nach der Buchung (D+2) eingeräumt. Der Zahlungspflichtige hat nach einer erfolgten Einlösung des Lastschriftbetrages - sofern die SEPA Lastschrift vorautorisiert war - hingegen keine Widerspruch- und Rückgabemöglichkeit.

Analog zu SEPA Basis-Lastschrift CORE bleibt auch bei der SEPA Firmen-Lastschrift B2B die Pflicht zur Vorabmitteilung (Pre-notification) bestehen. Selbiges gilt hier auch für die Möglichkeit, dass der Zahlungsempfänger und der Zahlungspflichtige bilateral eine abweichende kürzere SEPA Vorabinformationsfrist vereinbaren.

|

Wesentliche Merkmale der SEPA Firmen-Lastschrift B2B (SDD B2B) |

|

Bank des Zahlungspflichtigen muss vorab bestätigen, dass ein SEPA Mandat vorliegt sowie vor jeder SEPA Lastschriftbelastung die Gültigkeit des SEPA Mandats überprüfen |

|

Im Vergleich zum bisherigen nationalen DTA Abbuchungsverfahren wird nicht nur ein SEPA Formular als Mandat Kopie zum Verbleib bei der Bank des Zahlungspflichtigen benötigt, sondern auch eine Mandat Bestätigung seitens der Bank des Zahlungspflichtigen an den Zahlungsempfänger. Im Original verbleibt das Mandat beim Zahlungsempfänger |

|

Nach §675e Abs. 4 BGB und §675x BGB kann für Nicht Verbraucher ein Erstattungsrecht für vorautorisierte Zahlungen im SEPA Firmen-Lastschrift B2B Mandat ausgeschlossen werden. |

|

Die Einlösung der SEPA Firmen-Lastschrift B2B erfolgt durch das Kreditinstitut des Zahlungspflichtigen nur, wenn der Zahlungspflichtige dem Kreditinstitut die Erteilung des SEPA Mandat vor der ersten SEPA Lastschriftbelastung bestätigt. |

|

SEPA Vorlauffrist verkürzt sich gegenüber dem SEPA Basis-Lastschriftverfahren sowohl für die SEPA Erstlastschrift als auch die SEPA Folgelastschrift auf einen Tag vorm SEPA Fälligkeitstermin. |

|

Über Änderungen oder über eine Aufhebung des SEPA Firmen-Lastschriftmandat B2B gegenüber dem Zahlungsempfänger hat der Zahlungspflichtige auch die Zahlstelle unverzüglich zu informieren.> |

|

Durch bei jeder SEPA Lastschrifteinlösung erforderliche Prüfung der SEPA Mandatdaten werden Erstattungsansprüche des Zahlungspflichtigen grundsätzlich ausgeschlossen. |

SEPA Firmen-Lastschrift B2B – SEPA Lastschriftprozess

SEPA Firmen-Lastschrift B2B – Vergleich mit DTA Abbuchungsauftragsverfahren

|

Kriterien |

SEPA Firmen-Lastschriftverfahren |

Abbuchungsauftragsverfahren |

|

Nutzung |

National und grenzüberschreitend im SEPA Raum in der Währung Euro |

National in der Währung Euro

|

|

SEPA Fälligkeitsdatum |

Fix vorgegeben |

Nicht fix vorgegeben (bei Sicht) |

|

Identifizierung |

SEPA Gläubiger ID SEPA Mandatsreferenz (Mandat ID) |

Keine |

|

Kontoverbindung |

IBAN / BIC |

Kontonummer / Bankleitzahl |

|

Rechtsverhältnis gegenüber Zahlstelle |

Von Zahlungspflichtigen erteiltes SEPA Mandat erfordert vor der Einlösung einer SEPA Lastschrift B2B eine Bestätigung über eine hinterlegte Mandat Kopie bei der Bank des Zahlungspflichtigen.

Das Original SEPA Mandat verbleibt zur Aufbewahrung beim Zahlungsempfänger |

Abbuchungsauftrag wird nur der Zahlstelle erteilt und bei dieser auch verwahrt. |

Hettwer

UnternehmensBeratung

GmbH

Hettwer

UnternehmensBeratung

GmbH